—— 6月24日,英国脱欧公投尘埃落定。由于与此前市场的预期大相径庭,“英国脱欧”成为一个“黑天鹅事件”,引发全球金融市场的剧烈动荡。有业内指出,对于中国投资者而言,将会借机调整资产配置,增加避险资产的比重。

英国脱欧放大市场避险情绪

英国脱欧公投结束的24日当天,英国、法国、德国股市开盘时均暴跌10%左右。

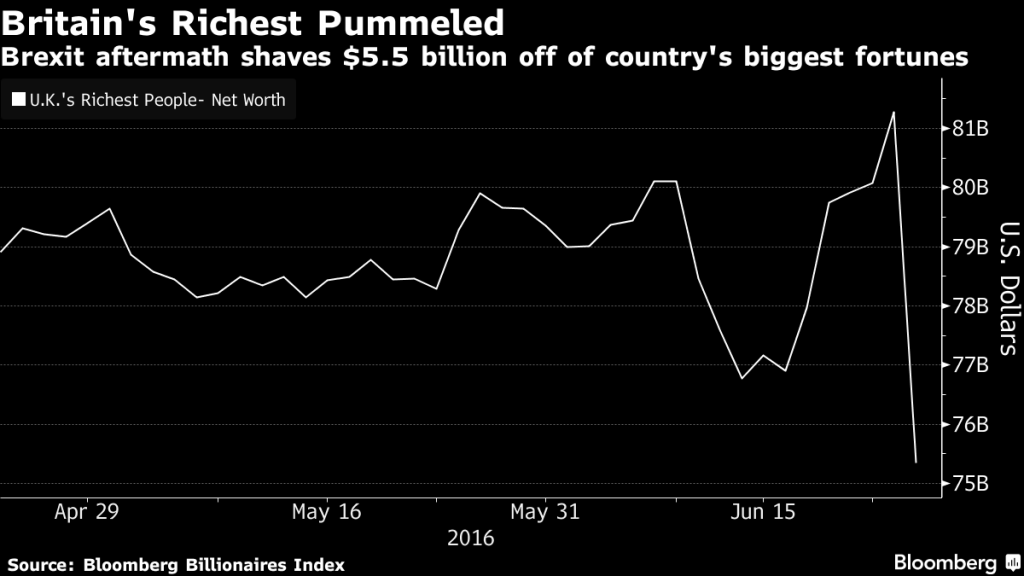

在英国投票决定离开欧盟震惊全球市场后,英国最富有的人周五损失了$55亿美元。根据彭博亿万富翁指数(Bloomberg Billionaires Index)追踪,15 位最富有的英国人均发生大幅跌幅,同时,欧洲资本市场遭遇自 2008 年次贷危机以来,以最大跌幅,英镑跌至 30 多年来的最低水平。

脱欧公投结束后,英国最富人群资产瞬间缩水$55亿美元

同时,英镑走软至30年来最低点

有专家指出,从短期看,英国脱欧将进一步放大市场的避险情绪,加剧全球投资性资产的价格波动。

英国脱欧的事件,也受到中国金融界的重视。中国民生证券研究院的执行院长管清友在接受人民金融采访时表示,退欧引发全球投资者风险偏好下滑,整体利好美元、黄金、美国国债等避险资产,利空股票、新兴市场货币、原油等风险资产,由于脱欧短期内两败俱伤,利空英镑、欧元。

资立方首席投资官章强的观点也十分类似。在他看来,当前全球避险情绪的剧烈提升,金融市场仍然需要时间消化英国脱欧的利空因素,美元被动升值,黄金等避险资产短期会继续受到市场追捧。他预测,“未来几个月,英国脱欧的影响将会表现地更加明显。从美联储来看,欧元英镑大跌和避险情绪推升美元走强,加息年内大概率缺席。日欧央行的宽松政策也或将延续。”

不断增加的境外资产配置需要避险

对于投资者而言,中国“高收益资产荒”还在延续,中国的投资者正在逐步适应3%-4%的年化收益率,考虑到人民币汇率波动的因素,过去受制于投资渠道的境外资产,其收益率开始对国内投资者产生吸引力。

目前,中国资本市场可选择的投资产品少,品种间的相关性又很高,不易分散风险。

中国证监会主席肖钢强调市场改革的八大方向

据统计,截止今年4月底,美国市场上有1630支ETF(交易所交易基金),覆盖各类资产,其中跟踪全球股票的就有611只,债券类ETF有278支。

相比之下,国内的指数型产品,只有126只ETF,且近80%都是跟踪A股。

在欧美等发达国家,高净值客户一般都有10-15%以上的资产,配置在境外,而大型投资机构的境外资产配置比例更高。

至2016年,中国金融行业的资产管理规模约为93万亿人民币,假设只有5%配置至海外,也是个近5万亿人民币的市场。

今年,中国兴业银行与波士顿咨询公司(BCG)联合发布的《中国私人银行2016》预测,未来五年中国个人境外资产配置比例将从目前的4.8%上升到9.4%左右,新增的市场规模将达到13万亿人民币。

而中国基金业协会的统计数据则显示, 2015年QDII类公募基金的规模,已经从2014年底的487亿人民币,增加到663亿人民币,增幅达到36%。

结语

英国脱欧,使得全球避险类资产需求迅速增长,其中不动产板块也是重要的底层资产板块。而中国机构境外资产配备的需求,正在不断增加,等待监管政策“保驾护航”,在稳定的合规环境内,合理地进行境外投资。

过去一年,中国资本市场对外开放的速度明显加快,未来,随着人民币国际化的持续推进,跨境资本账户的开放,也许能够成为趋势。如果这一块的合规口径定型,过去因资本项目管制而被压抑的需求,将有望进一步得到释放。

中国的中央银行 – 中国人民银行,也在近日公布的2015年年报中明确表示,未来的重点任务包括:进一步推进资本市场双向开放,适时推出合格境内个人投资者境外投资制度(QDII2)等。

CrowdFunz认为,在这些大趋势之下,美国的不动产投资,在接下去的时间里,会更加受到中国投资机构以及高净值人群的青睐。

本文数据来自《The Wall Street Journal》、《Financial Times》、《Bloomberg》 等多家新闻媒体。